La semana pasada hubo mucha volatilidad en divisas, acciones y materias primas. ¿Te pilló por sorpresa?

Aunque algunos podrían haber predicho que los nuevos aranceles estadounidenses provocarían una caída en las acciones, dudo que muchos anticiparan la velocidad de la caída (volatilidad). Por otro lado, creo que nadie habría predicho que los aranceles causarían una fuerte caída del dólar estadounidense ni la velocidad de las fluctuaciones en el mercado de divisas.

Nuestro equipo tampoco lo predijo, ¡y eso fue porque no lo intentamos! ¿Cómo pudimos ganar en estos mercados volátiles si (como la mayoría) no los previmos? Porque teníamos un plan y nos ceñimos a él.

Pensamientos semanales

Por supuesto, no todas las operaciones comerciales resultan en ganancias; esto es igual para nosotros y para cualquiera.

Tomemos como ejemplo nuestra idea para el NOK/USD. El gráfico diario produjo una ruptura por encima de la resistencia, pero fue un falso y se revirtió dos días después. Para operaciones de ruptura, lo ideal es colocar un stop loss por debajo de la zona de ruptura. Sin embargo, un rápido repaso del análisis de la semana reciente demuestra que tuvimos algunas ganancias importantes.

Siguiendo con el mercado de divisas , el NZD/JPY fue nuestro foco en la semana 12 y sugerimos rebotes que se desvanecen por encima de 86,00. El mercado subió a 87 y rápidamente cayó 600 pips hasta 81.

En la semana 11 , hablamos de una "nueva era para los alcistas del euro" y describimos el EUR/AUD para comprar en un retroceso antes de una probable ruptura, lo que sucedió con entusiasmo la semana pasada cuando el precio subió unos masivos 1200 pips desde los mínimos alrededor de 1,71 hasta el pico alrededor de 1,83.

En cuanto al mercado bursátil , la semana pasada —la desafortunada semana 13— describimos la formación de un doble techo en el U30/USD. Aunque el precio del mercado seguía en 41.500, establecimos que el objetivo a la baja del patrón era 39.000. Superó nuestro objetivo en una semana y cerró por debajo de 38.100.

Volviendo a la semana 12 , hablamos sobre cuándo adoptar una estrategia contraria, y usamos como ejemplo el aparente agotamiento del DAX 40 (D40/EUR). Señalamos la ruptura por debajo de un patrón triangular en torno a los 22.400 puntos como el detonante de una caída mucho mayor. El DAX cerró la semana pasada casi 2.000 puntos por debajo de ese nivel, por debajo de los 20.500 puntos.

Incluso volviendo a la semana 11, cubrimos Nasdaq y dijimos que si bien éramos cautelosamente optimistas en general, no iríamos en largo contra la tendencia bajista en el gráfico diario, luego describimos un cierre semanal por debajo de una línea de tendencia ascendente (lo que sucedió la semana anterior a la última) como una razón para ser bajistas.

¿Cómo pudimos prepararnos para estos grandes movimientos la semana pasada sin esperarlos? Porque teníamos un plan y nos ceñimos a él.

Tomemos como ejemplo las operaciones que acabamos de analizar. Cualquiera de ellas podría haber fallado. Algunas sí, como la del NOK/USD. Otras podrían haber tardado semanas en concretarse o no haberse activado. Pero al implementar el plan —basándonos en la estructura de precios, los patrones técnicos o el sentimiento del mercado— también definimos qué invalida la idea. Ese es el stop. Y, lo que es igual de importante, definimos qué la valida: dónde y cuándo entraremos, cómo la gestionaremos y qué tipo de seguimiento necesitamos ver.

Lo mejor de la semana pasada no residió solo en las ganancias, sino en la claridad. En un entorno volátil, esa claridad es oro. No hay que adivinar ni reaccionar emocionalmente. Las configuraciones estaban ahí, los niveles estaban claros, y nuestro trabajo era simplemente ejecutar.

Algunas semanas, como la 13, todo se alinea. Las rupturas se mantienen, los patrones se completan y las reversiones se mantienen. Otras veces, las configuraciones fracasan o tardan más en madurar. Pero al presentarnos con un enfoque estructurado cada semana —revisando los mismos gráficos y aplicando la misma metodología— obtenemos una ventaja consistente.

Y esa es la verdadera victoria: estar bien posicionados . No podemos controlar el resultado de ninguna operación. Pero sí podemos controlar cómo interactuamos con el mercado. Y con un plan, nos aseguramos de que cuando el mercado se mueva, ya sea en 24 horas o a lo largo de varias semanas, no estemos persiguiendo, sino participando.

Configuraciones y señales semanales

Analizamos cientos de gráficos cada semana y le presentamos tres de nuestras configuraciones y señales favoritas. Para más configuraciones, contáctenos.

SPX/USD

Gráfico de largo plazo (semanal)

Tendencia : A la baja

Fase : Primer tramo más bajo en la nueva tendencia bajista

Resistencia = 6.000

Soporte = 4.800

Acción del precio:

Tras mantenerse a flote por debajo de la media móvil simple (SMA) de 30 semanas, el S&P 500 sufrió un duro golpe la semana pasada en lo que consideramos la primera etapa de una nueva tendencia bajista. Una línea de tendencia ascendente, junto con el número redondo de 5000, podría generar un alivio temporal antes de que se produzcan las ventas.

Visión : Bajista mientras esté por debajo de la media móvil simple (SMA) de 30

Gráfico de mediano plazo (diario)

Tendencia : A la baja

Fase : Sobreventa

Resistencia = 5.500

Soporte = 0.092

Acción del precio: El gráfico diario muestra los dos puntos de entrada previamente disponibles en una operación de ruptura como "1" y "2". En este momento, no existe una nueva configuración de este tipo. En un mercado tan dinámico, una ruptura por debajo de un fractal mínimo o la formación de un fractal máximo podrían ser escenarios para una posición corta.

Petróleo estadounidense (USO/USD)

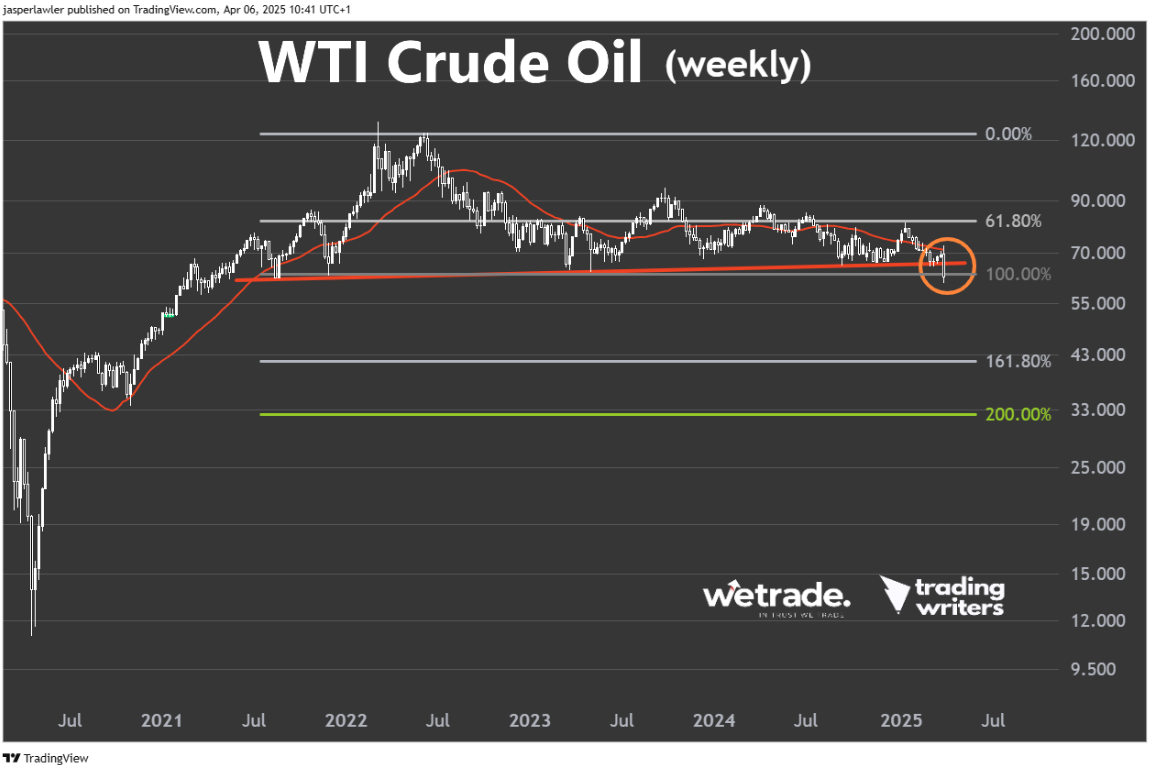

Gráfico de largo plazo (semanal)

Tendencia : lateral

Fase : Patrón superior completado

Resistencia = 70.000

Soporte = 50.000

Acción del precio: El precio ha roto decisivamente y ha cerrado la semana por debajo de la línea de tendencia ascendente plana a largo plazo. Consideramos esto una señal bajista que indica un nuevo mercado bajista. Los objetivos a largo plazo de este patrón completado podrían alcanzar los $43 y $33.

Visión : Bajista mientras esté por debajo de 70.000

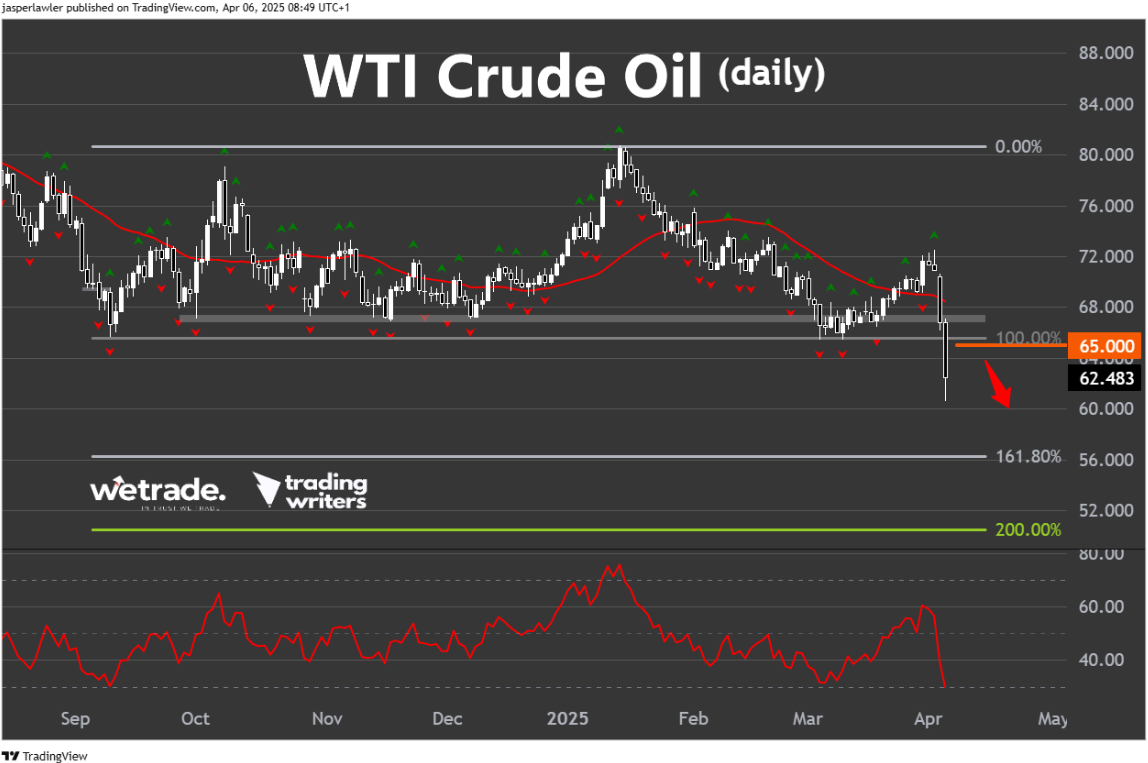

Gráfico de mediano plazo (diario)

Tendencia : A la baja

Fase: Primera avería

Resistencia = $65

Soporte = $56

Acción del precio: La ruptura a través del soporte horizontal podría ver la altura del rango anterior como un objetivo a la baja, con $56 el primero y el segundo acercándose al número redondo de $50.

NZD/USD

Gráfico de largo plazo (semanal)

Tendencia : A la baja

Fase: Consolidación

Resistencia = 0,59

Soporte = 0,49

Acción del precio: El NZD/USD se mantuvo en el nivel crítico de soporte a largo plazo de 0,56 tras un fuerte repunte del dólar el viernes. Una ruptura por debajo de la línea de tendencia alcista a largo plazo podría extender la tendencia bajista hacia los mínimos de 2009 en 0,49.

Visión: Bajista una vez que se rompe la línea de tendencia alcista

Gráfico de mediano plazo (diario)

Tendencia : A la baja

Fase : Ruptura de la bandera bajista

Resistencia = 0,56

Soporte = 0,55

Acción del precio: El precio ha roto a la baja desde un patrón de bandera bajista, pero aún no ha logrado una ruptura definitiva por debajo del mínimo a largo plazo. El impulso es bajista, pero las operaciones podrían tener que gestionar la volatilidad cerca de los mínimos.

Pero como siempre así es como el equipo y yo vemos las cosas. ¿Qué opinas?

Comparte tus ideas con nosotros - O - ¡envíanos una solicitud!

¡Comercia con WeTrade!

Cada posición cerrada es un paso más cerca de desbloquear los privilegios de WeTrade Honors y canjear recompensas exclusivas.

Comience su aventura en el trading aquí: regístrese ahora

Comience su trading de la semana aquí - Inicie sesión ahora